1월

1월 미국 ISM 제조업 PMI지수

- 2020년 3월 이후 40초반 유지

- 2020년 6월 이후 상승세

- 2021년 4월 64.7

각 국의 2021년 PMI 지수에 따른 경제수축 / 확장 여부 Check

2월

국내증시 : 화학 / 철강 / IT / 헬스케어 업종 이익증가에 따른 중소형주 주가흐름 파악 강조

특히 에너지 & 조선, 미디어 관련 업종 2021년 초부터 성장탄력성이 높다는 것을 강조

4월 국내증시 기준으로 전체적인 업종 성장세 Check

2월

2020년 4분기 경기민감업종, 즉 경기민감주에 대한 이야기 강조

2021년 1분기 철강 & 화학 & 조선의 강세

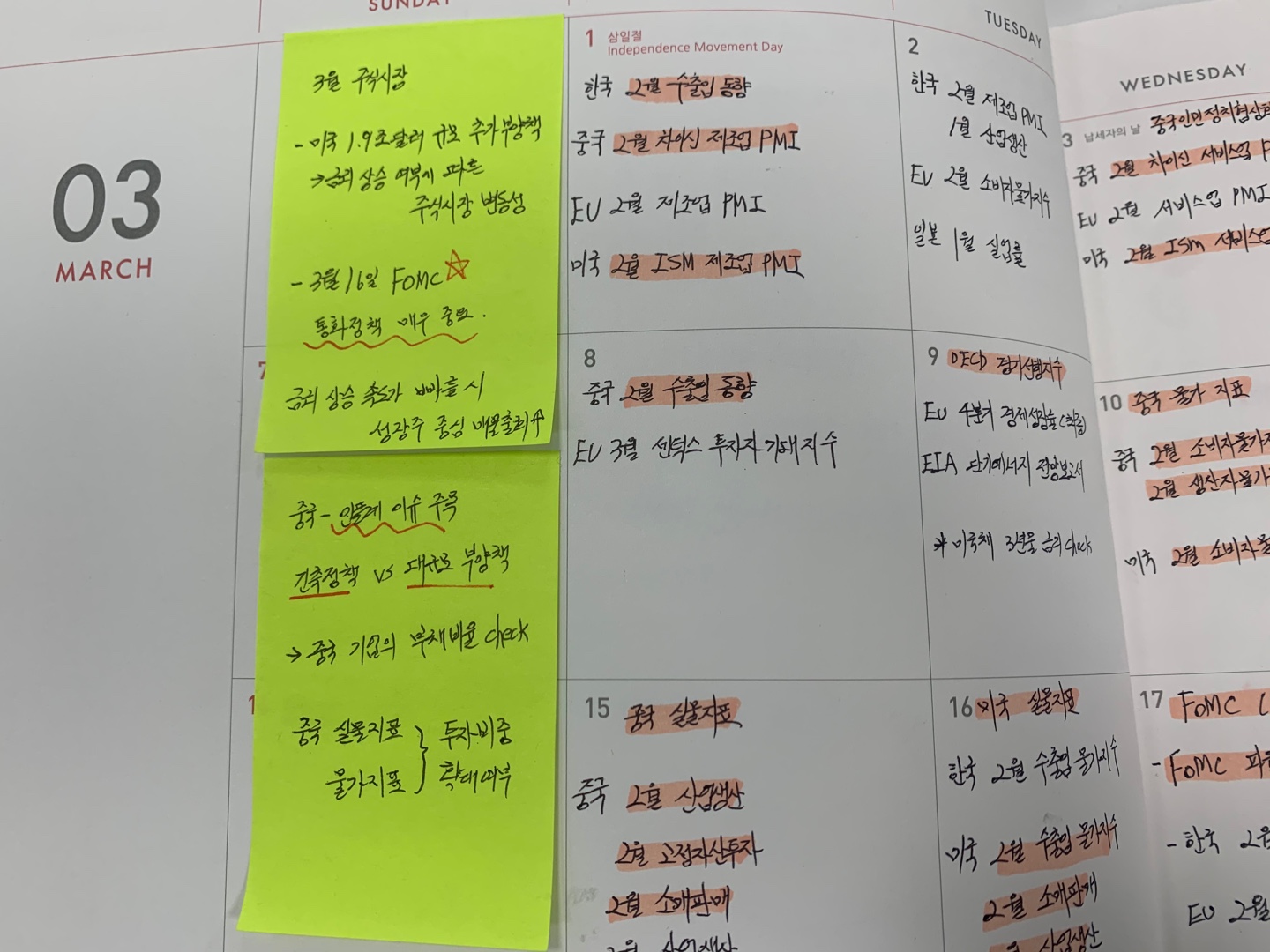

3월

3월 중국 실물지표 : 산업생산 / 고정자산투자 / 소매판매 / 소비자물가지수 / 생산자물가지수

중국의 실물지표를 주목하는 이유는 신흥국에서 가장 큰 규모이며 중국의 경제성장률이나 경제에 대한 향후 전망에 따른 신흥국으로 유입되는 자금의 방향성이 달라질 수 확률 Check

4월

- 한국의 1분기 경제성장률과 미국의 FOMC 회의 결과에 주목하자는 것을 강조

- 원자재 시장의 슈퍼사이클 ? 스몰사이클? 원자재가 강세라면 어떤 업종이 수혜를 받는가?

- 한국 4월 수출입 동향 및 경제성장률 : 긍정적

2021년 6월 FOMC : 언제 금리 인상 ? 긴축 정책 ?

2020년 12월 FOMC 회의록

美 FOMC 정책 : 연방기금금리 제로금리 유지 (0.00~0.25%)

채권 매입 정책 그대로

▷ 채권 만기연장과 매입 규모 확대 카드는 꺼내지 않았다.

[미국 FOMC 요약]

1] 덩치는 키우지 말자, 속도를 유지하자

- 장기채권에 대한 매입 비중 확대가 아닌 매입속도를 유지

- 매 월 국채 800억 달러 (87조) , 증권 400억 달러 (43조) 증가시킬 것

- 연준의 완화정책이 상당기간 지속될 예정

- 미국경제, 걱정하지 마세요

- 추후 경기 둔화 시, 매입량 조절 고려해볼게요.

2] 경제성장률 좀 올려볼까

- 2020년 -3.7% ▶ -2.4%

- 2021년 4.0% ▶ 4.2%

3] 실업률은 조금 내려보자

- 2020년 7.6% ▶ 6.7%

- 2021년 5.5% ▶ 5.0%

4] 금리인상, 당분간 없다.

2021년 3월 FOMC 회의록

美 FOMC 정책 : 연방기금금리 제로금리 그대로 다시 유지 (0.00~0.25%)

채권 매입 정책 그대로

[미국 FOMC 요약]

1] 2021년 美 경제성장률 더 많이 올릴게요. 그래도 됩니다.

- 2020년 -3.7% ▶ -2.4%

- 2021년 4.0% ▶ 4.2%

- 2021년 3월 경제성장률 상향 : 2021년 4.2% ▶ 6.5%

2] 2022년 美 경제성장률은 양호할 것 같아요.

- 2022년 성장률 3.3% 양호할 것

- 그 이후 2.2% 성장

3] 실업률 좀 더 낮춰볼게요, 완전고용이 목표거든요.

- 2020년 7.6% ▶ 6.7%

- 2021년 5.5% ▶ 5.0%

- 2021년 3월 실업률 하향 : 5.0% ▶ 4.5% (연말 기준)

2월 실업률 6.2%

4] 올해 인플레이션은 조금 상승합니다.

- 2021년 인플레이션 2.2% 상승 (작년 말 1.8%전망)

2021년 4월 FOMC 회의록

[파월 연준의장]

- 미국의 3월, 흐름 좋습니다. 이렇게 강력한 노동시장 회복이 더 확인되어야 합니다.

- 테이퍼링? 아직은 이른 것 같습니다. 지금은 자산매입 축소를 말할 시점이 아니죠..

- 물가 상승은 일시적입니다.

(가까운 시일 내 물가가 오를 것이나 기저효과로부터 일시적입니다..)

- 백신접종 확대와 강한 정책지원으로부터 경제활동과 고용이 좋긴 합니다. 조금만 더..

중요한 POINT

성명서의 표현의 변화

'팬데믹에 영향을 받는 부문은 아직 여전히 약하다.' 에서

'약하지만 개선되고 있다.' 로 변화

전반적인 분위기의 개선 및 연준의 자신감

긴축시점은 점점 다가오고 있다는 점

파월이 말하는 3월 같은 강력한 노동시장이 나타남에 따라 6월 ~ 9월 테이퍼링에 관한 힌트가 분명하게 나올 것으로 예측

파월 : 연준 옆 노숙자촌 언급을 하며 경기확장을 통해 노동 시장 복귀 도움을 주겠다 언급

하반기 경기 예상보다 상회를 할 확률이 높다는 점

연준의 경제전망에 부합하는 경기 흐름을 이어갈 미국은 6~9월 테이퍼링 논의 시작할 것

- 6월 FOMC

- 7월 의회 반기 청문회

- 8월 잭슨홀 경제 심포지엄

- 9월 FOMC 중

중요시 볼 일정들, 테이퍼링의 시작이 다가오고 있다는 것을...

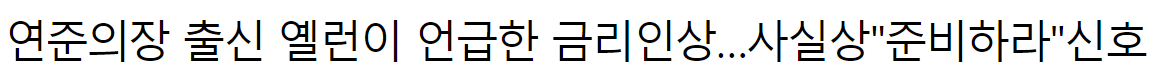

5월5일, 옐런 재무장관의 한 마디와 주가는 ?

"경기 과열을 막기 위해서 금리를 올려야 할 수 있다."

美 올해 성장률 7%까지 예상, 우회적 표현이 아닌 직접 거론

옐런 재무장관 : 연준의장 출신이기 때문에 시장은 충격적

유동성 축소 일정이 빨라질 수 있다는 예측 多

재닛 옐런 : 미국 경제학자 / 백악관 경제자문위원장 / 연준의장 / 재무장관

재닛 옐런은 노동 격제학자

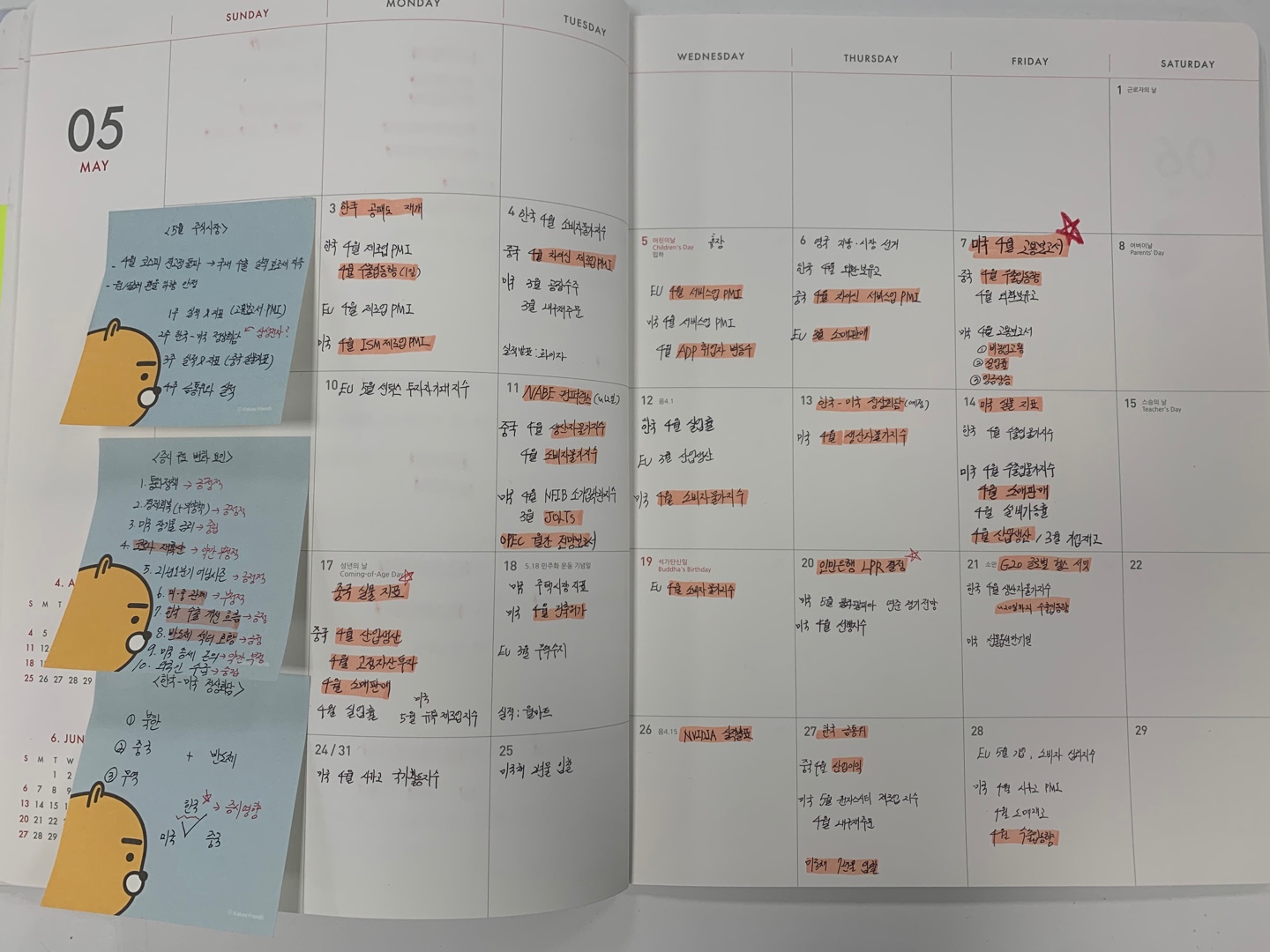

5월

▶5월 1주차

- 한국 : 공매도 재개 / 수출입동향

- 미국 : 4월 고용보고서 (비농업고용 / 실업률 / 임금상승)

- 유럽 : 4월 서비스업 PMI / 3월 소매판매

- 중국 : 차이신 제조업 PMI / 서비스업 PMI

5월3일 (월)

Check 항목

□ 한국 공매도 재개

Ex) 공매도 : 삼성전자 주식 공매도 (한 주 가격 : 5만원)

철수 : 삼성전자 주식 2주 보유영희 : 삼성전자 주식 2주를 철수에게 빌린 후, 갚는다고 약속 (일정 보상 약속)

영희 : 없던 삼성전자 주식 2주를 현재 팔고 -> 총 10만원 현금 보유 -> 2만원으로 떨어진 삼성전자를 다시 2주 매수 (총 4만원 매수) -> 보유 10만원 중 주식 2주매수(4만원) = 6만원 시세차익

철수 : 수수료를 받으며 주식 수도 똑같이 받음 영희 : 시세차익

차입공매도 (영희가 철수에서 빌리는 것)

무차입공매도 (주식을 먼저 빌리지 않고 매도를 먼저 하고 되갚는 것 - 신용카드)

공매도의 주체 : 기관투자자 / 외국인투자자

개인투자자는 공매도를 할 수 있는가?

- 주식대여서비스 - 대차거래 가능 ( 증권사에서 주식을 빌려 매도하는 것 )(코스피 0.1%~2% , 코스닥 1%~5% 수수료)

- 코스닥 : 강풍주의보

- 코스피 : 봄바람

□ 한국 4월 제조업 PMI

- 54.6으로 전월 55.3보다 소폭 하락했지만 7개월 연속 경기확장 국면 유지

- 제조업의 향후 1년 사업 활동 전망 : 낙관적 (제조사의 경제회복)

□ 한국 4월 수출입동향 (1일)

- 과거 글로별 교역 위기 대비 빠른 회복 속도

- 2011년 1월 이후 10년 3개월 만에 가장 높은 수출 증가율 달성

- 2020년 11월 이후 6개월 연속 증가세

- 반도체 / 자동차 / 2차전지/ 디스플레이 주력 품목 모두 증가세

*전월 소폭 감소한 디스플레이 2개월 만 플러스 전환

- 중국 / 미국 / EU / 동남아시아 4대 시장 수출 모두 30% 이상 증가

- 반도체 & 자동차 -> 전통산업 버팀목 역할 / 바이오헬스 & 2차전지 신산업 성장

□ EU 4월 제조업PMI

- 사상 최고치 기록한 3월 제조업 PMI보다는 소폭 감소

□ 미국 4월 ISM 제조업 PMI

- 11개월 연속 확장세 유지

- 3월 제조업 PMI 64.7 (1983년 12월 이후 최고치) 보다는 소폭 하락

□ 에스티로더 실적발표

5월4일 (화)

Check 항목

□ 한국 4월 소비자물가지수

소비자물가지수 : 소비자에게 중요한 여러 가지의 물건 가격이 과거에 비해 얼마나 뛰었나를 조사한 것

생산자물가지수 : 식료품 이외 높은 비중 / 소비자물가지수 : 판매량이 많은 식료품에 높은 가중치

생산자물가지수(PPI) : 원자재 가격과 제품 출고가 등을 반영하여 계산, 제조업 분야의 활력 확인 가능한 경시 선행 지표 중 하나

□ 중국 4월 차이신 제조업 PMI

- 51.1 (예상치 51.7보다 하회)

- 중국 제조업 경기 : 원자재 가격 상승 부담 증가로 주춤

- 중국은 전 세계 원자재 소비의 최대 60% 차지

- 반도체 , 컨테이너 부족 및 수송비 상승 등 제조업 경기 영향

QUIZ) 원자재 공급 부족과 더불어 지속적으로 뉴스에 나오는 다른 공급 부족은 ?

□ 미국 3월 공장수주

- 1.1% (전월 0.5%)

- 수주란 일감을 따내자 ! 일감을 확보하여 주문을 받는 것, 공사를 따내는 것

- 수주가 증가할수록 공장가동률이 상승

5월5일 (수)

Check 항목

□ EU 4월 서비스업 PMI

- 50.5 (이전 49.6 / 예측 50.3)

□ 미국 4월 서비스업 PMI

- 64.7 (이전 60.4 / 예측 63.1)

□ 미국 4월 ADP취업자 변동수

- ADP 민간 고용은 74만명으로 82만5000명 예상치보다는 하회

- ADP 민간고용보고서는 미 노동부의 고용보고서에 대한 선행지표 개념

□ 미국 4월 ISM 서비스업 PMI

- 4월 서비스 확장세 둔화, 확장세는 여전히 강한 상황

- 생산설비의 제약, 자재 부족, 날씨, 물류나 인적자원의 어려움으로 배송 영향

5월6일 (목)

Check 항목

□ EU 4월 서비스업 PMI

- 50.5 (이전 50.3)

□ 중국 4월 차이신 서비스업 PMI

- 서비스업 회복 : 공급 수요 회복으로 앞으로 인플레 관련 관심을 받을 것

5월7일 (금)

Check 항목

□ 중국 4월 수출입동향

- 4월 수입 43.1% 증가 (10년만에 최고)

- 4월 수입 증가율 예상치 42.5% 상회

- 중국 4월 428억 6천만 달러 무역수지 흑자

- 코로나19로부터 다른 나라 공장들의 생산 차질 -> 중국산 제품 수요 증가

□ 중국 4월 외환보유고

- 중국 외환보유액 전월 대비 281억 5100만 달러 증가한 3조 1990억 달러 기록 (3583조 3590억)

- 외환보유액 : 국가의 비상금 , 비상사태 대비하여 국가가 보유하고 있는 외화자금

- 외환보유액을 많이 보유한다 : 국가가 충분한 지급능력을 보유하고 있다 (국가신인도 증가와 외국인 투자 촉진)

- 외화보유액은 교환이 가능하며, 유동성과 시장성이 높은 자산으로 구성

- 국내 외환보유액 90% 이상 유가증권 (세계 주요국 국채와 정부기관채, 회사채) 외에도 예치금, 금 등 구성

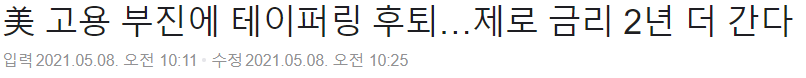

□ 미국 4월 고용보고서

- 비농업고용

- 실업률

- 임금상승

- 신규일자리 100만개를 예상했던 시장 -> 비농업부문 신규일자리 26만6천개 증가

- 4월 실업률 6.1% (3월의 6.0%보다 소폭 상승할 것이고, 5.8%로 실업률 하락할 것이라는 예상 뒤엎음)

美 수석 시장전략가 JJ키나한

- 4월 보고서를 통해 금리 인상 임박 이슈는 논의 대상에서 사라질 것

- 많은 사람들이 일자리를 얻지 못했다. 파티는 계속될 것

美 뉴욕증시, 상승마감을 했다는데요 ?

- 고용 보고서를 보니깐 고용 부진이고, 굉장히 실망했어요

- 그렇다면 금리가 인상이 과연 될까요?

- 그렇다면 주식시장은요?

- 미국 증시 모두 상승마감

- 결론적으로 고용 증가세가 예상치를 크게 하회하며 인플레이션 우려나 연준의 조기 긴축에 대한 우려 완화

'[투자] 월간 경제리포트' 카테고리의 다른 글

| KB월간전략 : 꽃은 늘 피고 진다 [거시적 관점] (0) | 2021.10.04 |

|---|---|

| [5월 투자포트폴리오] 투자의 방향성 (0) | 2021.05.09 |

| [경제] 3월 경제리포트 [★★★] (0) | 2021.03.05 |

| [경제] 1월 경제리포트 중간점검 (주식&경제시황) (2) | 2021.01.11 |

| [경제] 2021년 유망산업 (2) | 2020.12.22 |

![[경제] 5월 경제리포트 ★★★](https://img1.daumcdn.net/thumb/R750x0/?scode=mtistory2&fname=https%3A%2F%2Fblog.kakaocdn.net%2Fdn%2FclVwfb%2Fbtq4rJfLXaV%2Fz6jQAuuXd2k2HCK3okTVO1%2Fimg.jpg)